金山云烧钱亏损下赴美上市 王育林能否成为雷军的第四张牌?

继优客得、浪潮云、青云之后,金山云选择远洋纳斯达克,云服务新战争一触即发。

4月17日,金山云在美国证券交易委员会(SEC)披露招股书,公司拟在纳斯达克上市,计划通过首次公开募股(IPO)募集最多1亿美元资金。金山云在招股说明书中披露的1亿美元募集资金属于占位符,未来将发生变化。

赴美淘金 金山云亏损、营销、倒贴

金山云官网显示,该公司创立于2012年,为金山软件旗下子公司,是一家国内云计算服务提供商,其CEO为王育林。

而为广为人知的是,金山云同为“雷军系”公司。据招股书,金山软件持有金山云53.8%的股权,小米公司持有15.8%的股权,而雷军持有15.8%的股权,是最大的个人股东。如果金山云成功上市,雷军控制的上市公司将增至四家。

但这次雷军的筹码能否加大,还需要观察,因为翻阅招股书可以发现,金山云存在亏损扩大、毛利率过低、客户高度集中等问题。

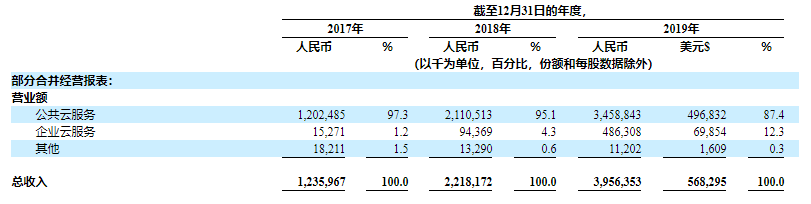

招股书显示,2017年至2019年,金山云营收分别为12.36亿元、22.18亿元,39.56亿元。2018年、2019年,金山云营收增速分别为79.47%、78.36%,虽有小幅下滑,但依然呈现了较高增长态势。

但与营收快速增长相反的是金山云不断扩大的亏损。2017年至2019年,金山云的净亏损分别为7.14亿元、10.06亿元、11.11亿元,呈扩大趋势。

究其原因,或许与金山云不断攀升的营业成本有关。

2017年至2019年,金山云的营业费用分别为6.09亿元、7.79亿元、11.51亿元。2018年、2019年增速分别为27.98%、7.8%。其中,2017年与2019年,金山云的销售与营销支出分别为1.16亿元、1.92亿元、3.17亿元,2018年、2019年增速分别为65.43%、65.61%。

此外,2017年至2019年,金山云毛利率分别为-9.6%,-9%和0.2%,而同为云服务商的青云科技是22.27%、11.01%、12.51%,优客得为36.47%、39.48%。对比之下,金山云远低于同行,不过从营收来看,2019年,金山云营收是优刻得的2.6倍、青云科技的10.5倍,这难免让人疑惑。对于上述情况,界面新闻报道称,其唯一可能的解释,就是金山云以倒贴客户的方式做生意。

坐立不安 金山云临内忧外患

如上文所述,“倒贴客户做生意”是否存在“猫腻呢?招股书显示,金山云也出现了客户高度集中,且具有高风险的态势。

2017年至2019年,金山云前三大客户收入占比分别为56%、60%和57%。值得一提的是,小米在金山云营收中贡献最大,2017年、2018年为第一大客户,占营收比27.0%、24.6%。2019年为14.4%,为第二大客户。此外,2017至2019年,来自金山集团的收入占比分别为4.0%,3.5%和2.8%。而同为“雷军系”的猎豹移动也是金山云的客户。

但据中新经纬报道,对于上市公司来说,关联交易最让人关注的问题在于,公司是否能够与市场公允的价格来向关联公司销售产品和服务。此前上市的金山办公,就因为以7折价格向金山云采购相关服务而遭到了上交所的问询,彼时上交所问询要求金山办公陈述金山云提供的云服务是否具有不可替代性,7折采购定价是否公允等问题。

在招股说明书的风险提示中,金山云就坦言“如果本公司不能持续从与金山集团和小米系企业的合作中收益,公司的业务将受到负面影响”。

此外,注重发展高级客户,也是金山云如今的主要方向之一。2017年至2019年,金山云来自高级客户总收入分别占当年总收入的93.7%,95.3%和97.4%。

但这无疑加剧了金山云的风险,金山云在招股书中提到,公司从有限数量的客户那里获得了很大一部分收入,一个或多个高级客户的损失或使用量的大幅减少,将导致公司收入的降低。

除了上述问题外,金山云还面临着来自外部的压力。

据Canalys2019年四季度中国公共云服务市场报告,阿里云以46.4%市场份额稳坐第一,腾讯云、百度云分列二三,金山云则被以“Others”进行归类。而据IDC此前发布的2019年上半年中国公有云IaaS头部厂商市场份额显示,金山云在公有云基础架构即服务市场份额从2018年的5%上升至2019上半年的5.2%,但排名则从第5滑落至第6。

由此来看,云服务行业无疑正在向头部集中,而除了阿里、腾讯、华为等巨头外,青云、浪潮云、优客得也正不断追赶,金山云可谓是“四面受敌”。

如今,新一轮的价格战与规模战已经开始,金山云的表现如何,还有待观察。

免责声明:本文不构成任何商业建议,投资有风险,选择需谨慎!本站发布的图文一切为分享交流,传播正能量,此文不保证数据的准确性,内容仅供参考

-

屈臣氏道歉声明网友不买账 “以顾客为中心”的“人设”彻底崩塌

异常订单是系统干的,主播的祸是第三方闯的,赶在1月14日的23点59分,屈臣氏的道歉声明终于来了。网友的反馈也能预料得到,买账的人屈指可

屈臣氏道歉声明网友不买账 “以顾客为中心”的“人设”彻底崩塌

异常订单是系统干的,主播的祸是第三方闯的,赶在1月14日的23点59分,屈臣氏的道歉声明终于来了。网友的反馈也能预料得到,买账的人屈指可

-

网贷平台扣款后秒变脸 专家:消费者勿轻易泄露个人信息

又快过年,大家难免有急着用钱的时候,一搜索贷款,就被各种大大小小的网贷广告刷屏,甚至有接连不断的贷款营销电话和短信骚扰,需要注意的

网贷平台扣款后秒变脸 专家:消费者勿轻易泄露个人信息

又快过年,大家难免有急着用钱的时候,一搜索贷款,就被各种大大小小的网贷广告刷屏,甚至有接连不断的贷款营销电话和短信骚扰,需要注意的

-

树大招风?社交媒体巨头Facebook撤销诉讼请求被驳回

虽然已经改名为Meta,但Facebook作为全球社交媒体巨头,用户数和规模摆在那里,Facebook吃过的反垄断官司不少,再加上扩张过程中的频频收购

树大招风?社交媒体巨头Facebook撤销诉讼请求被驳回

虽然已经改名为Meta,但Facebook作为全球社交媒体巨头,用户数和规模摆在那里,Facebook吃过的反垄断官司不少,再加上扩张过程中的频频收购

-

“搭讪直播”吸睛涨粉触红线 网络非法外之地

近日,网络平台兴起了一种搭讪直播的网络直播方式——主播以各种噱头随机与路人搭讪,并将全过程直播给观众。街头路人一旦被主播的镜头...

“搭讪直播”吸睛涨粉触红线 网络非法外之地

近日,网络平台兴起了一种搭讪直播的网络直播方式——主播以各种噱头随机与路人搭讪,并将全过程直播给观众。街头路人一旦被主播的镜头...

-

互联网时代算法已渗入日常生活 打破算法“围城”

互联网发展至今,算法已经渗入日常生活。在庞杂的信息面前,算法以效率至上,帮助用户获得最心仪、最具个性化的内容,从购物到出行,从娱乐

互联网时代算法已渗入日常生活 打破算法“围城”

互联网发展至今,算法已经渗入日常生活。在庞杂的信息面前,算法以效率至上,帮助用户获得最心仪、最具个性化的内容,从购物到出行,从娱乐

-

“蚌埠住了”成斗鱼年度TOP1弹幕 你常用哪个谐音梗?

12月28日,斗鱼正式发布2021年度十大弹幕排行榜。据官方统计,2021年斗鱼平台发送弹幕的总数达到117亿条,较去年增长近8亿条。斗鱼结合发送

“蚌埠住了”成斗鱼年度TOP1弹幕 你常用哪个谐音梗?

12月28日,斗鱼正式发布2021年度十大弹幕排行榜。据官方统计,2021年斗鱼平台发送弹幕的总数达到117亿条,较去年增长近8亿条。斗鱼结合发送

-

互联网“拆墙”有节奏推进 美团在快手上线小程序

互联互通不只是能在微信打开电商链接,还包括在快手下单美团套餐……12月27日,美团和快手达成互联互通战略合作,目前美团已在快手开放...

互联网“拆墙”有节奏推进 美团在快手上线小程序

互联互通不只是能在微信打开电商链接,还包括在快手下单美团套餐……12月27日,美团和快手达成互联互通战略合作,目前美团已在快手开放...

-

长视频价格浮动发用户“炸锅” 是送分题还是“送命题”?

岁末年关,爱奇艺、芒果TV相继上调会员价格,这不是第一次,也不会是最后一次。放在寻常时日或者其他领域,价格浮动也会引发用户炸锅,但长

长视频价格浮动发用户“炸锅” 是送分题还是“送命题”?

岁末年关,爱奇艺、芒果TV相继上调会员价格,这不是第一次,也不会是最后一次。放在寻常时日或者其他领域,价格浮动也会引发用户炸锅,但长

-

斗鱼“超级年货节”活动已启动 用“直播潮”带动“新农潮”

12月22日,北京商报记者获悉斗鱼超级年货节活动已启动,来自斗鱼的6位主播将因疫情滞销的农产品推广给网友。斗鱼也采购了近两千份农家腊肉

斗鱼“超级年货节”活动已启动 用“直播潮”带动“新农潮”

12月22日,北京商报记者获悉斗鱼超级年货节活动已启动,来自斗鱼的6位主播将因疫情滞销的农产品推广给网友。斗鱼也采购了近两千份农家腊肉

-

电商等新型传销行为“十面埋伏” 监管追逐赛堵住其财路

随着信息技术的进步,传销也不断变着花样。12月20日,国家市场监管总局发布的《法治市场监管建设实施纲要(2021-2025年)》显示,将加大打击

电商等新型传销行为“十面埋伏” 监管追逐赛堵住其财路

随着信息技术的进步,传销也不断变着花样。12月20日,国家市场监管总局发布的《法治市场监管建设实施纲要(2021-2025年)》显示,将加大打击

相关内容

- 社保缴费常识区:来宾2022年社保缴费基数是怎样的

- 失业期间社保怎么交 这一社保常识Mark起来

- 亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

- 让爱如期而至 全棉时代会员便捷服务「周期购」正式上线

- 冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

- 冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

- 近地天体望远镜发现近地小行星 将从255万公里外飞掠过去

- 植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

- 植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

- 陕西河南部分地区有大雪 新一轮雨雪无缝衔接

- 陕西河南部分地区有大雪 新一轮雨雪无缝衔接

- 重达2000多吨!白鹤滩水电站水轮发电机组转子顺利完成吊装

- 重达2000多吨!白鹤滩水电站水轮发电机组转子顺利完成吊装

- “地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

- “地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

- 北京延庆两座颁奖广场完成首轮测试 确保冬奥会各项工作顺利开展

- 北京延庆两座颁奖广场完成首轮测试 确保冬奥会各项工作顺利开展

- 重要通知!冰雪京张·冬奥之城等10条线路为全国冰雪旅游精品线路

- 重要通知!冰雪京张·冬奥之城等10条线路为全国冰雪旅游精品线路

- 中青宝信息披露不完整 深圳证监局要求其责令改正

热门资讯

-

社保缴费常识区:来宾2022年社保缴费基数是怎样的

来宾2022年社保缴费基数是怎样的?...

社保缴费常识区:来宾2022年社保缴费基数是怎样的

来宾2022年社保缴费基数是怎样的?...

-

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

新年伊始,亚琦集团再次签约央视,...

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

新年伊始,亚琦集团再次签约央视,...

-

失业期间社保怎么交 这一社保常识Mark起来

失业期间社保怎么交?可能对于不少...

失业期间社保怎么交 这一社保常识Mark起来

失业期间社保怎么交?可能对于不少...

-

让爱如期而至 全棉时代会员便捷服务「周期购」正式上线

人间烟火色,最是新年时。新年礼一...

让爱如期而至 全棉时代会员便捷服务「周期购」正式上线

人间烟火色,最是新年时。新年礼一...

-

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起...

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起...

-

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起...

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起...

-

陕西河南部分地区有大雪 新一轮雨雪无缝衔接

我国天气形势将迎来转折!1月20日至...

陕西河南部分地区有大雪 新一轮雨雪无缝衔接

我国天气形势将迎来转折!1月20日至...

-

近地天体望远镜发现近地小行星 将从255万公里外飞掠过去

记者从中科院紫金山天文台获悉,该...

近地天体望远镜发现近地小行星 将从255万公里外飞掠过去

记者从中科院紫金山天文台获悉,该...

-

植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

春天,种子发出的嫩芽能够以柔克刚...

植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

春天,种子发出的嫩芽能够以柔克刚...

-

北京延庆两座颁奖广场完成首轮测试 确保冬奥会各项工作顺利开展

1月15日,延庆颁奖广场舞台灯光音...

北京延庆两座颁奖广场完成首轮测试 确保冬奥会各项工作顺利开展

1月15日,延庆颁奖广场舞台灯光音...

-

“地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

全球范围内绘制所有已知植物、动物...

“地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

全球范围内绘制所有已知植物、动物...

-

重要通知!冰雪京张·冬奥之城等10条线路为全国冰雪旅游精品线路

1月18日,文化和旅游部发布关于公...

重要通知!冰雪京张·冬奥之城等10条线路为全国冰雪旅游精品线路

1月18日,文化和旅游部发布关于公...

-

酒鬼酒2021年营业收入较上年同期增长86%左右

1月18日晚间,酒鬼酒股份有限公司(...

酒鬼酒2021年营业收入较上年同期增长86%左右

1月18日晚间,酒鬼酒股份有限公司(...

-

数据显示:今年1月上旬白酒价格环比涨0.14% 名酒价格上涨0.12%

1月18日,北京商报记者获悉,泸州...

数据显示:今年1月上旬白酒价格环比涨0.14% 名酒价格上涨0.12%

1月18日,北京商报记者获悉,泸州...

-

社区生鲜市场加速洗牌 钱大妈一路狂奔掉进“内卷”

社区、生鲜、零售,每个行业进行着...

社区生鲜市场加速洗牌 钱大妈一路狂奔掉进“内卷”

社区、生鲜、零售,每个行业进行着...

文章排行

最新图文

-

长视频价格浮动发用户“炸锅” 是送分题还是“送命题”?

岁末年关,爱奇艺、芒果TV相继上调...

长视频价格浮动发用户“炸锅” 是送分题还是“送命题”?

岁末年关,爱奇艺、芒果TV相继上调...

-

斗鱼“超级年货节”活动已启动 用“直播潮”带动“新农潮”

12月22日,北京商报记者获悉斗鱼超...

斗鱼“超级年货节”活动已启动 用“直播潮”带动“新农潮”

12月22日,北京商报记者获悉斗鱼超...

-

电商等新型传销行为“十面埋伏” 监管追逐赛堵住其财路

随着信息技术的进步,传销也不断变...

电商等新型传销行为“十面埋伏” 监管追逐赛堵住其财路

随着信息技术的进步,传销也不断变...

-

数据中心避免重复建设和资源浪费 数据中心建设须走绿色低碳之路

国家发展改革委、工信部等四部门日...

数据中心避免重复建设和资源浪费 数据中心建设须走绿色低碳之路

国家发展改革委、工信部等四部门日...